Hvornår skal man betale topskat: En Guide til Finansfolk og Investorer

Hvornår man skal betale topskat er et centralt spørgsmål for mange danskere, især dem som er interesseret i finansielle investeringer. Dette emne er afgørende at forstå, da det kan have betydelige konsekvenser for ens økonomiske situation. I denne artikel vil vi uddybe på, hvad der karakteriserer betalingen af topskat, og hvad man skal være opmærksom på, når man navigerer i dette komplekse område.

En gennemgang af topskat

Topskat er en ekstra skat, der pålægges danske borgere med en høj indkomst. Denne skat træder i kraft, når ens årlige indkomst overstiger en vis grænse, der fastsættes af skattemyndighederne. For indeværende år (2021) indtræder topskatten, når man tjener mere end 552.700 kroner* (tallet kan variere og opdateres hvert år).

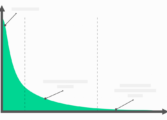

Topskat er progressivt, hvilket betyder, at man betaler en højere procentsats i skat, jo mere man tjener. I den nuværende skala betaler man 15% topskat af den del af indkomsten, der overstiger topskattegrænsen.

Den historiske udvikling af topskat

Topskat blev indført som en midlertidig skat i 1993 af regeringen under Poul Nyrup Rasmussen. Dengang var topskattegrænsen væsentligt lavere, og det var kun de mest velstillede borgere, der var berørt. Med tiden er grænsen dog blevet justeret og hævet for at tilpasse sig udviklingen i samfundsøkonomien.

Der er ofte politisk debat om topskattens berettigelse og størrelse. Nogle mener, at det er en nødvendig skat for at finansiere velfærdsordninger og skabe lighed i samfundet, mens andre argumenterer for, at det kan straffe personer med høj indkomst og mindske incitamentet til at arbejde hårdt.

Hvornår skal man betale topskat?

Som nævnt tidligere skal man betale topskat, når ens årlige indkomst overstiger den fastsatte grænse. Det er vigtigt at være opmærksom på, at denne grænse kan variere fra år til år på grund af justeringer i skattelovgivningen. Det er derfor vigtigt at holde øje med de nyeste opdateringer fra skattemyndighederne.

Hvis man når op til topskattegrænsen, vil der blive indeholdt topskat i ens lønindkomst. Dette betyder, at man ikke behøver at betale topskatten månedligt selv, da det allerede bliver trukket fra i ens lønseddel.

Det er dog vigtigt at være opmærksom på, at man stadig kan blive pålagt at betale ekstra topskat, hvis man har andre indkomster såsom kapitalindkomst (f.eks. fra aktier eller obligationer), som overstiger topskattegrænsen.

Fokuspunkter ved topskat

Når man skal vurdere, om man skal betale topskat, er der flere vigtige aspekter at overveje:

1. Indkomsttyper: Topskat beregnes på baggrund af ens samlede indkomst, herunder løn, kapitalindkomst, udbytte osv. Det er væsentligt at have en klar forståelse af, hvilke indkomsttyper der bidrager til overskridelsen af topskattegrænsen.

2. Skatteplanlægning: Det kan være gavnligt at tænke strategisk omkring ens indkomst og skat, især hvis man er tæt på topskattegrænsen. Det kan være muligt at optimere sin skattebyrde ved at udnytte fradrag og pensionstilskud, samt ved at justere sin kapitalindkomst.

3. Investeringsstrategi: For investorer er det afgørende at have en investeringsstrategi, der tager højde for skattekonsekvenserne. Visse investeringer kan udløse beskatning af kapitalindkomst, der kan medføre, at man kommer over topskattegrænsen. Derfor er det vigtigt at være opmærksom på, hvilke investeringer der kan påvirke ens samlede indkomst og dermed muligheden for at skulle betale topskat.

Opsummering

I denne artikel har vi uddybet, hvad det vil sige at skulle betale topskat samt den historiske udvikling af denne skat i Danmark. Vi har også fremhævet vigtige overvejelser for finansfolk og investorer, der ønsker at undgå eller optimere deres betaling af topskat.

Det er væsentligt at være opdateret omkring topskattegrænsen og dens variabler i skattemyndighedernes fastsættelser. Skatteplanlægning kan hjælpe med at minimere skattebyrden og optimere ens økonomiske situation. Endelig er det afgørende at have en overvejet investeringsstrategi med fokus på de potentielle skattekonsekvenser.

* Bemærk: Topskattegrænsen er baseret på gældende skattelovgivning for år 2021 og kan variere. Det anbefales altid at tjekke de seneste opdateringer fra skattemyndighederne.

Kilder:

– Skat.dk

– Regeringen.dk

– Økonomi og Indenrigsministeriet

++

| Litteraturliste |

++

“Skat af Aktier og Værdipapirer.” Skat.dk, www.skat.dk/skat.aspx?oId=3053533&chk= wm. (Tilgået 10. maj 2021).

“Råd og Vejledning – TopSkat og Grænseløsning.” Skat.dk, www.skat.dk/skat.aspx?oId=2157946. (Tilgået 10. maj 2021).

“Personlig indkomst, topklassifikation, lovbestemt topskatteprocent og topskat.” Økonomi og Indenrigsministeriet, Økonomi- og Indenrigsministeriets Tabelservice, tal.digst.dk. (Tilgået 10. maj 2021).

“Landspapirer 1999” Økonomi og Indenrigsministeriet, www.dst.dk, (Tilgået 10. maj 2021).

“Beskatning af kapitalindkomst” Skatteministeriet, fsm.dk, (Tilgået 10. maj 2021).